La Bourse à l’honneur auprès des startups, PME et ETI de la Région Nouvelle-Aquitaine

Bordeaux Place Financière et Tertiaire, en partenariat avec Euronext, La French Tech Bordeaux, Invest in Bordeaux et la DFCG, a organisé le 11 mai 2022 une conférence sur le thème « Haut de Bilan : le retour du financement en fonds propres par la Bourse ». Une centaine d’entrepreneurs, de startups, acteurs de la tech et de l’écosystème financier et tertiaire local ont participé à cette conférence et pu profiter des témoignages des dirigeants, venus partager leur expérience des marchés financiers.

Une dynamique d’IPO inédite en région Nouvelle-Aquitaine…

La région a connu 4 introductions en bourse sur les 12 derniers mois :

- HDF (Hydrogène de France) qui développe des infrastructures de production d’électricité à partir d’hydrogène issu des énergies renouvelables éolienne et solaire, a levé 151 millions d’euros en juin 2021 grâce à une IPO sur Euronext.

- Groupe Berkem, PME industrielle de la chimie, spécialiste de l’extraction végétale pour la cosmétique, agroalimentaire, construction, hygiène publique, a levé 52 M€ en décembre 2021.

- Aelis Farma, une Biotech développant une nouvelle classe de médicaments pour le traitement de pathologies du cerveau (addiction au cannabis, syndrome de Down, etc.) a levé 26 M€ en février 2022. Il s’agit de la plus importante IPO d’une biotech en France depuis 2016 en termes de capitalisation boursière.

- Hunyvers, spécialiste du voyage itinérant et nomade, et deuxième acteur en France de la distribution de véhicules de loisir (camping-cars, vans, bateaux de plaisance, etc.) et un pionner digital du voyage itinérant, a levé 16 M€ en mars 2022.

La région Nouvelle-Aquitaine accueille 33 sociétés cotées, issues de secteurs diversifiés : l’industrie (Legrand, Oeneo, Gascogne), la technologie (Lectra, i2S, Immersion), l’énergie (HDF), les biens de consommation (Fountaine Pajot, Hunyvers, Groupe Parot), la cleantech (Groupe Berkem, Fermentalg) ou encore la santé (Aelis Farma, Valbiotis).

Axel Champeil, Président de Bordeaux Place Financière et Tertiaire a déclaré : « La bourse permet aux entreprises de s’adresser aux investisseurs individuels et ménages locaux, en quête de sens dans leur épargne, dans une logique de proximité tout en attirant les grands investisseurs nationaux et internationaux profitable au développement du territoire. »

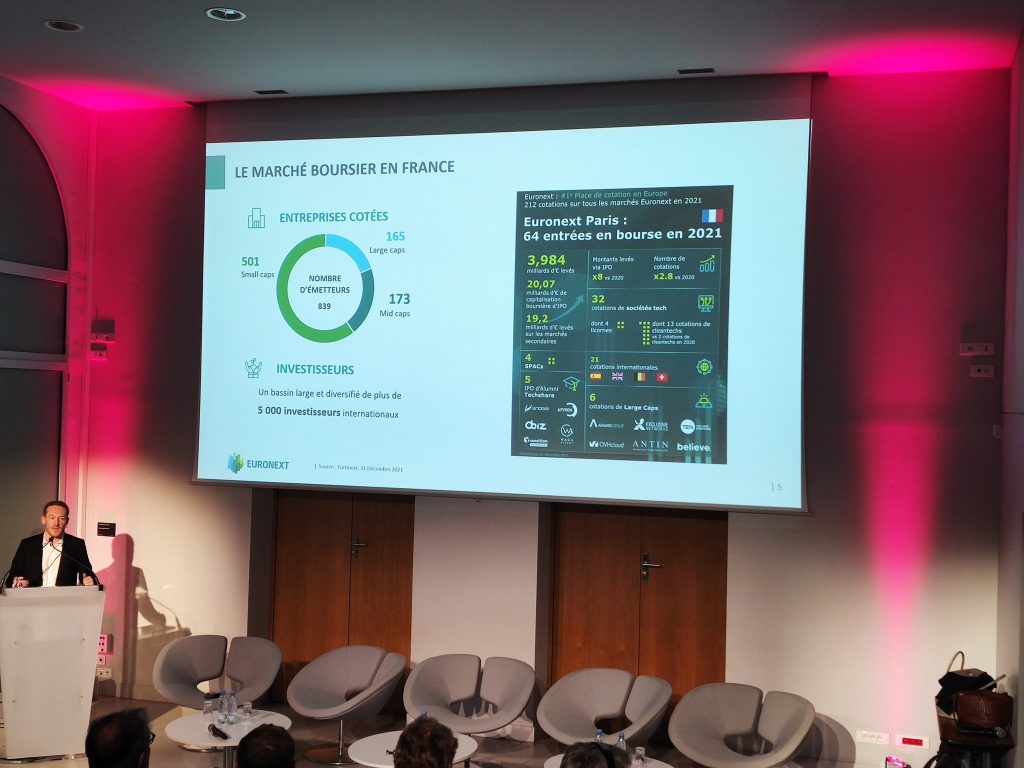

… à l’image d’une grande tendance nationale.

L’année a connu une année record avec 64 nouvelles cotations en France. Parmi celles-ci, des PME-ETI ainsi que des scale-ups dans des secteurs innovants (santé, greentech, digital, économie circulaire, etc.) mais aussi des entreprises familiales ou appartenant à des secteurs plus traditionnels (Omer Decugis, Grolleau, Groupe Berkem).

Ce regain d’intérêt pour la bourse, et la classe actions en particulier, s’observe également du côté des investisseurs institutionnels et particuliers. Selon Jérôme Hervé d’Euronext : « Au total, près de 2000 sociétés sont cotées sur les marchés d’Euronext. Elles ont accès à un bassin de plus de 6000 investisseurs institutionnels très diversifiés provenant non seulement de la zone euro, mais aussi d’Europe du Nord et des Etats-Unis. »

En trois ans, l’Autorité des marchés financiers a recensé un peu plus de 1,1 million de nouveaux investisseurs sur les marchés d’actions. Les profils de ces nouveaux actionnaires individuels évoluent: ils sont plus jeunes, plus digitalisés, plébiscitent les secteurs d’avenir et cherchent à donner du sens à leur épargne.

La préparation, facteur de succès d’une introduction en Bourse

Une IPO est une opération structurante pour la société et l’équipe dirigeante. Elle doit être préparée en amont, comme en ont témoigné les entrepreneurs présents. Parmi les sujets à anticiper : les motivations à l’introduction en Bourse, la structuration d’une équipe pour mener à bien cette opération, le timing, la valorisation, les impacts en termes de gouvernance, de transparence, de communication notamment…

Euronext s’investit dans cette phase préparatoire en proposant des formations avec ses programmes TechShare et FamilyShare, suivis respectivement par Benjamin Devienne de la société PiePacker et Julien Toumieux de la société Hunyvers, présents pour témoigner des bénéfices qu’ils en ont tiré.

Selon Guillaume-Olivier Doré, Vice-président de La French Tech Bordeaux : « Aujourd’hui se préparer à une éventuelle IPO doit être dans la feuille de route de tout dirigeant d’une entreprise performante. »

Valérie Scappaticci, DCFG a déclaré : « Pour réussir son IPO, il faut choisir des conseils ayant une grande expérience et l’habitude de travailler ensemble, qui connaissent bien le secteur de l’entreprise. Avant de se lancer dans cette belle aventure, il est aussi nécessaire de se familiariser au maximum avec le processus et le fonctionnement des marchés. »

Jérôme Floch, DGD du Groupe Parot a rajouté : « Mon conseil aux entrepreneurs qui envisagent une introduction en Bourse, est avant tout de bien s’y préparer en amont, tant du point de vue de la structuration de l’entreprise qu’humainement. La mise en place en interne d’une équipe projet soudée et ayant dégagé du temps est essentiel à la bonne réussite du projet. »

En conclusion de la conférence, Axel Champeil a tenu a souligner les compétences présentes localement et la qualité de l’offre de conseil aux entreprises et de services financiers.

A propos de Bordeaux Place Financière et Tertiaire

Composée de dirigeants de l’écosystème financier et tertiaire supérieur du territoire girondin et de Nouvelle-Aquitaine, Bordeaux Place Financière et Tertiaire (BPFT), structure associative indépendante, a pour ambition de mener des actions ciblées et concrètes au profit du développement économique du territoire, de contribuer à son rayonnement et valoriser les compétences qui y sont présentes. Bordeaux Place Financière et Tertiaire compte parmi les 10 associations de Place Financière françaises.